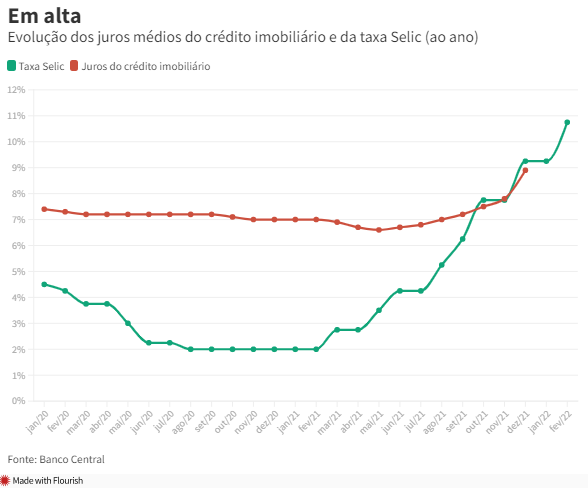

Com taxa Selic se encaminhando para perto de 12%, financiamentos ficaram mais caros, e opção de investir o dinheiro, mais atraente

A escalada da taxa básica de juros, a Selic, até o patamar atual de 10,75% ao ano mudou o cenário do financiamento imobiliário. Mas isso não quer dizer que inviabilize o projeto de quem planeja a compra da casa própria. Segundo especialistas consultados, a decisão depende da condição financeira e do momento da vida de cada comprador.

“Se a pessoa tem a poupança e precisa comprar o imóvel em um ou dois anos, o melhor momento é agora”, diz o economista do grupo DataZAP+, de informações do mercado imobiliário, Pedro Tenório.

O oitavo avanço consecutivo da taxa básica, a Selic, puxou os juros médios do crédito imobiliário de pouco mais de 6% em meados de 2021 para 9% no fim do ano. Segundo Tenório, a tendência é de que, no mercado imobiliário, subam ainda mais e não retornem para o patamar atual antes de 2023.

Além disso, o economista explica que, mesmo que as vendas já comecem a perder força como reflexo dos juros mais altos, as séries históricas mostram que os preços demoram mais a reagir.

Isso significa que o valor de venda dos imóveis no mercado não deve cair e pode até continuar subindo um pouco mais ao longo de 2022, depois de uma alta na ordem dos 5% em 2021, conforme o índice FipeZAP.

“Até o meio de 2023, a taxa de juros deve continuar alta e os preços devem continuar aumentando. Então, se você vai comprar um imóvel de qualquer jeito, melhor correr”, disse Tenório. “Não é o melhor dos cenários, mas não é também um cenário tão ruim.”

Os especialistas ponderam que, principalmente nos casos de compradores que têm um valor baixo de entrada, o ideal é adiar os planos por um ou dois anos, se possível.

“Para quem depende muito do crédito, o momento para compra piorou. Para financiamentos de prazos longos, cada um ponto de aumento nos juros faz uma diferença enorme nas parcelas”, diz Rodrigo Assumpção, planejador financeiro certificado pela Planejar.

“Pelo lado financeiro, se puder esperar, vale a pena”, acrescenta.

Os financiamentos imobiliários podem ser de até 30 anos, e a entrada mínima exigida pelos bancos costuma ser de 20% do valor do imóvel —mas quanto maior, melhor.

A ideia geral é que tanto o quadro político quanto o econômico devem estar mais claros em 2023 e 2024, com uma grande possibilidade de que a inflação e os juros voltem a ceder. Daí, sim, os compradores podem retomar seus planos com maior clareza e com perspectiva de condições melhores.

As projeções atuais de mercado para 2023 são de que os juros baixem para perto dos 8% ao ano até lá.

“Estamos acostumados com os juros no Brasil ficarem altos por muito tempo, mas não deve ser o caso”, diz Assumpção. “A gente espera que [a alta atual] seja só um refluxo pela inflação, e que a Selic volte para a casa dos 8% ou 8,5% no ano que vem. Então vale ficar atento a esse retorno.”

Investimento para a casa própria

Enquanto os juros sobem para o crédito, também avançam para as aplicações financeiras. Com a Selic se encaminhando para os 12%, investimentos em renda fixa tendem a render isso ou mais e podem pesar na decisão de compra.

“A pessoa que não tem a necessidade de comprar o imóvel exatamente agora pode esperar um pouco mais e, com a Selic subindo, investir na renda fixa”, diz Tenório, do DataZAP+.

“Ela pode pegar a reserva, que já tem para a entrada e fazer uma aplicação. A rentabilidade está boa para isso e ajudará o montante a crescer”, acrescentou Assumpção, da Planejar.

Ele reforça, porém, que é importante se ater a títulos pós-fixados de liquidez diária, como o Tesouro Selic, ou com prazos curtos, de pouco mais ou pouco menos de um ano, mesmo que tenham remunerações menores que as de títulos mais longos.

“Se a pessoa estará esperando uma oportunidade para comprar um imóvel, ela não pode ter os recursos travados por muito tempo”, diz o planejador.

*Fonte: CNN Brasil

Notícias

Notícias

Entrevistas

Entrevistas Artigos

Artigos Colunas

Colunas Poços de Caldas

Poços de Caldas Agita Poços

Agita Poços Banco de Talentos

Banco de Talentos Classificados

Classificados